di. 22 mrt 2022

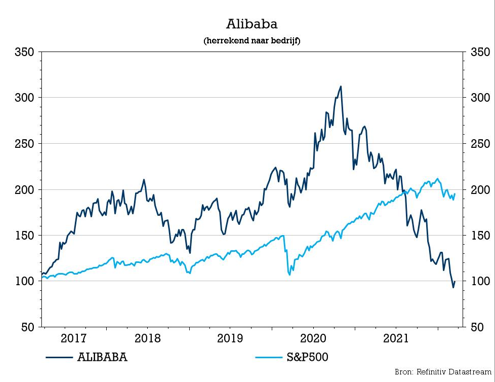

Alibaba kondigde voor de tweede keer in een jaar tijd aan dat het de omvang van zijn lopend inkoopprogramma wil optrekken. De teller gaat van 15 naar 25 miljard dollar. Het is het grootste programma van de groep ooit en komt op een moment dat de aandelen sinds maart vorig jaar al zo’n 50% van hun waarde verloren. Inkoopprogramma’s zijn, naast dividenden, een belangrijke manier om centen aan de aandeelhouders uit te keren en daar wordt de jongste jaren gretig gebruik van gemaakt.

Wat als … je jezelf goedkoop vindt?

De aandelen van Alibaba staan al geruime tijd onder druk en lijken voor de raad van bestuur van de groep steeds aantrekkelijker om in te kopen. Dat blijkt uit een inkoopprogramma dat in augustus vorig jaar werd opgetrokken van 10 naar 15 miljard dollar en nu met nog eens 10 miljard dollar extra wordt gespijsd. Tot dusver kocht de groep al voor 9,7 miljard dollar eigen aandelen in. Daarvoor kon de groep putten uit een kaspositie van zo’n 75 miljard dollar.

Waarom kiezen voor inkoop van eigen aandelen?

Bij een inkoopprogramma van eigen aandelen investeert het bedrijf in zichzelf. Algemeen wordt de inkoop van eigen aandelen door beleggers als positief beschouwd. Het toont vertrouwen in eigen kunnen én het is vooral is en indicatie dat de aandelenkoers voor het bedrijf té goedkoop is. Een inkoopprogramma komt vaak voor nadat de koers door wat minder positief nieuws sterk teruggevallen is. Men wil via deze weg de winst per aandeel verhogen, tenminste nadat de ingekochte aandelen vernietigd worden. Ook wanneer het bedrijf een grote cashpositie heeft, en niet direct investeringen in het vooruitzicht heeft is een inkoopprogramma een veel gevolgde piste om de aandeelhouders te plezieren op een fiscaal interessante manier.

Impact inkoop eigen aandelen op de waarde

Voor een aandeelhouder is het belangrijk om te weten wat er met de ingekochte aandelen gaat gebeuren. Worden ze vernietigd? Of niet? Als de aandelen niet vernietigd worden, zal de onderneming hier vooral zelf voordeel uit halen. Het bedrijf doet dit bijvoorbeeld omdat het zijn belang in zichzelf wil verhogen om zich te beschermen tegen vijandige overnames, of om uit te keren als bonussen voor het personeel. In deze gevallen haalt een aandeelhouder weinig tot geen voordeel uit de inkoop van eigen aandelen.

Wanneer de aandelen wel vernietigd worden, daalt het aantal uitstaande aandelen van het bedrijf. Dit zal positief zijn voor de winst per aandeel en het dividend. Deze moeten nu immers over minder aandelen verdeeld worden. Op basis van fundamentele analyse noteert het bedrijf dan goedkoper en dit zal eventueel nieuwe kopers aantrekken. De beurskoers zal dan stijgen. Een kapitaalvermindering is een fiscaal gunstige manier om bedrijfswinst aan de aandeelhouders uit te keren. In tegenstelling tot dividend hoeft men hier geen roerende voorheffing op te betalen.

VS en EU

Inkoop van eigen aandelen is vooral belangrijk in de VS waar de uitkeringen van bonussen veel meer dan in Europa gebaseerd is op de prestatie van de aandelen. Bestuurders hebben er dus alle baat bij om inkoopprogramma’s hoog op de agenda te zetten. En dat doen ze ook gretig. In de eerste helft van 2020 werden door de onzekerheid van de pandemie de meeste programma’s even on-hold gezet, maar daarna ging hun omvang binnen de S&P500 voor zes kwartalen (Bron: S&P Dow Jones Indices) op rij de hoogte in:

- Q3 20: 102miljard dollar

- Q4 20: 131miljard dollar

- Q1 21: 178miljard dollar

- Q2 21: 199miljard dollar

- Q3 21: 235 miljard dollar

- Q4 21: 238miljard dollar (schatting)

De grootste inkoopmonsters zijn in de VS momenteel Apple (20,4 miljard dollar), Meta Platforms (15 miljard dollar), Alphabet (12,6 miljard dollar), Bank of America (9,9 miljard dollar) en Oracle (8,8 miljard dollar). Dat de meeste uit de techsector komen hoeft, gezien hun stevige kasstromen, niet te verbazen. Banken van hun kant werden door de pandemie verplicht om centen als buffer op de balans te houden, maar pikten in veel gevallen de draad gretig op van zodra die verplichting kwam te vervallen.

Ook in Europa sprongen banken op de inkoopkar. Net als bedrijven in andere sectoren trouwens, al is de omvang van de meeste programma’s wel een stuk bescheidener dan op Wall Street. Onder meer LVMH, L’Oréal, ASML, ASMI, Philips, ArcelorMittal en Signify hebben programma’s lopen, terwijl oliebedrijven als BP en Shell notoire inkopers van eigen aandelen blijven. En dat zal door de recente piek van de olie- en gasprijzen niet anders worden. Ook op Euronext Brussel zorgen enkele inkoopprogramma’s voor ondersteuning. We denken daarbij onder meer aan Ahold Delhaize, Agfa, Ageas, Euronav, D’Ieteren, EVS en Roularta.

Hoe wordt dat op de beurs vertaald?

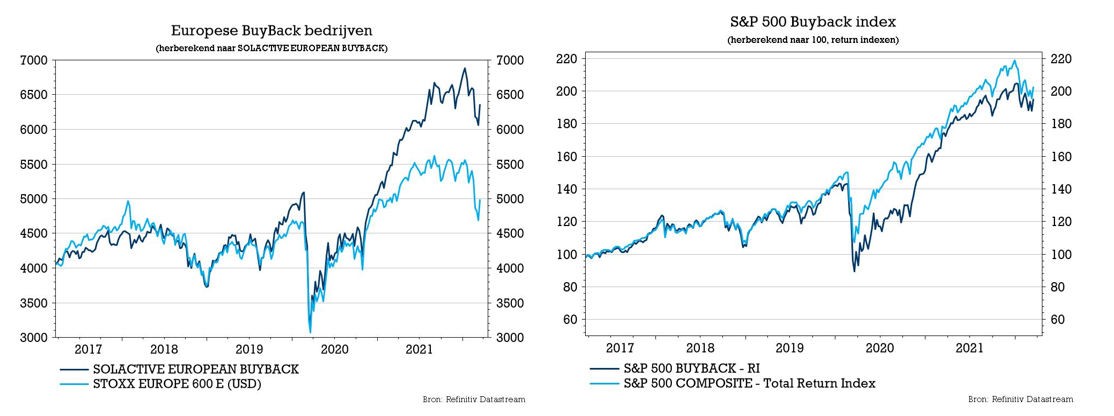

Dat een en ander loont blijkt uit een Europese buyback-index samengesteld door Solactive die afgetekend beter doet dan de Stoxx Europe 600. In de VS is die outperformance een stuk minder uitgesproken, maar niettemin zichtbaar.

ETF's bij Bolero

Geloof je in bedrijven die zichzelf op de beurs opkopen? Dan kan je via onderstaande ETF's snel, goedkoop en gespreid in die bedrijven beleggen.

- Amundi Index Solutions S&P 500 Buyback ETF - EUR ACC (BYBE) - ISIN: LU1681048127

Deze ETF volgt zo nauwkeurig mogelijk de S&P 500 Buyback Index, waarin uitsluitend bedrijven uit de Verenigde Staten noteren. Het gaat om een kapitalisatie-ETF, waardoor de eventuele dividenden die de onderliggende bedrijven uitkeren, meteen weer in de ETF worden geïnvesteerd. De kosten bedragen jaarlijks 0,15% van het bedrag dat je investeert. . Het gaat om het staalbedrijf Nucor (1,24%), de leverancier van producten en diensten voor risicobeheer Assurant (1,15%) en Universal Health Service (1,14%), dat actief is in de ziekenhuis- en gezondheidszorg. In 2021 haalde de ETF een rendement van 47%. Sinds 1 januari staat de ETF tot op vandaag 0,74% lager.

Beleg je liever over heel de wereld, dan is de volgende ETF een optie:

- Invesco Markets III plc-Global Buyback Achievers UCITS ETF - USD DIS (BUYB) - ISIN: IE00BLSNMW37

Deze volgt de NASDAQ Global Buyback Achievers Index. Het gaat om een distributie-ETF: de dividenden, uitgekeerd door de onderliggende bedrijven, worden aan je doorgestort. Het totalekostenpercentage bedraagt 0,39%. De grootste posities zijn de Amerikaanse bedrijven Bank of America (bank) met 5%, Oracle (softwarebedrijf) met 4,86% en Lowe's Companies (detailhandelsbedrijf) met 4,73%. Vorig jaar haalde de ETF een rendement van 29,37%. Vandaag staat de ETF op -2.15% sinds 1 januari 2022.