VERIZON COMMUNICATIONS INC.

TWILIO INC.

CSX CORP.

GRINDR

NEXTERA ENERGY INC.

AMERICAN EXPRESS CO.

META PLATFORMS INC.

CHINA VANKE

SOFTBANK CORP.

RYANAIR HOLDINGS PLC

SGS SA

REPSOL SA

JOHNSON MATTHEY PLC

DR. MARTENS PLC

BASF SE

CTP N.V

UNIVERSAL MUSIC GROUP NV

ELIA GROUP SA/NV

HOME INV.BELGIUM

ZEALAND PHARMA A/S

FINANCIÈRE DE TUBIZE SA

Algemeen beursklimaat

- Vorige week was er geen vuiltje aan de lucht, waardoor zowel de Europese, Amerikaanse als Aziatische markten reden te over hadden om met plezier de Bolero-app te openen. Een heel licht verlies op vrijdag voor de Stoxx 600 (-0,1%) en de S&P 500 (-0,3%) niet te na gesproken, stegen de aandelenmarkten tussen 1% en 2%.

- Nee, dat is geen reden te klagen, want de recordreeks gaat zo onverminderd door. Niet zo voor de cryptovaluta, want die moeten vannacht alleen een daling slikken, waarbij ether zo’n 6,5% verliest, Bitcoin 4% (tot 100.346 dollar) en Cardano zelfs 10%. En die trend lijkt de norm te worden, want op basis van (hele vroegere) futures stevent de Nasdaq op dit moment op 2% openingsverlies af. Roestvlekken in een vlekkeloos parcours? Of gewoon tijd om wat winst te nemen. De tijd zal het zeggen …

- Aan de basis van de ondertussen aardig lang durende beurshausse ligt in grote mate “Trumpoptimisme”, onder meer omdat ie de wereldleiders in Davos vrijdag opriep om “de rentetarieven en de ruwe olieprijzen onmiddellijk te verlagen”. Tel daarbij dat ’s mans pro-zakelijke beleid meteen na zijn inaugaratie werd uitgerold, maar vooral dat er tot nut toe vooral dreigementen geuit werden over de handelstarieven, eerder dan formele actie.

- De rentemarkt is een tweede rode draad doorheen het “Trumpoptimisme”. De Amerikaanse 10-jaars rente steeg recent immers door een heel aantal sterke kwartaalcijfers van Amerikaanse bedrijven. Dat staat gelijk met een grotere kans op extra aanwervingen in een reeds krappe arbeidsmarkt. Tel daarbij het voornemen van Trump om kapitaal vrij te maken in de particuliere sector en de kans dat de inflatiedruk verder aanwakkert doet vrezen dat de rente richting 5% kan stijgen. Men zou vermoeden dat de Amerikaanse dollar daardoor vleugels zou krijgen, maar vorige week bewoog de munt net omgekeerd (€1 = $1,0464).

- Maar aan 5% zitten we (nog?) niet, want de teller daalde vrijdag tot 4,59%, tegenover 4,25% op 2 jaar. In Duitsland steeg de rente wél, en nog geen klein beetje. De teller noteert ondertussen op 2,53%, tegenover 2,29%. Die tegengestelde beweging heeft alles te maken met de publicatie van de belangrijke wereldwijde PMI-sentimentsindicatoren op vrijdag.

- Voor de VS daalde de barometer in januari met 3 punten naar 52,4 punten, het laagste peil in negen maanden. En dat is fors minder dan de verhoopte 55,6 punten, maar de dienstensector nam duidelijk een adempauze, terwijl de maakindustrie voor het eerst in zeven maanden wat opveerde, maar slechts zeer lichtjes.

- In Europa keerde de PMI-index in januari wél terug naar een groeiniveau, al is dat met een lezing van 50,2 punten nog altijd erg bescheiden. Hier herstelde de dienstensector (51,4 punten), terwijl de neerwaartse druk van de verwerkende nijverheid bleef afnamen (van 45,1 naar 46,1 punten). Dat is het beste, of misschien beter het minst slechte peil sinds mei vorig jaar. De activiteit in Frankrijk staat nog steeds onder druk door de politieke onzekerheid, maar het Duitse rapport was relatief bemoedigend. Feit is dat de algemene PMI-index voor het eerst sinds juni 2024 weer boven de groeigrens van 50 uitkwam. En dat de rest van Europa sneller blijft groeien dan de economie van de “Grote Twee”. Hoopgevend, dus.

- Aziatische beurzen onder druk: groeivertraging zet zich in, zo bleek tenminste uit de officiële NBS-sentimentsindex. Die daalde onverwacht van 50,1 naar 49,1 punten in januari 2025, terwijl op 50,1 werd gemikt. De eerste krimp van de fabrieksactiviteit sinds september en de sterkste daling in vijf maanden gaat hand in hand met de aanloop naar het Chinese Lunar New Year festival.

- Ook de koopactiviteit daalde voor het eerst in drie maanden, terwijl de buitenlandse orders én de werkgelegenheid het moeilijk blijven hebben. Het enige lichtpunt is dat het vertrouwen opveerde van het laagste niveau in drie maanden (53,3 punten in december) naar het hoogste niveau in tien maanden (55,3 punten in januari).

- Ietwat tegen de logica in kregen de Aziatische aandelen het niet moeilijk, zelfs integendeel. China (--0,1%) en Hongkong (+0,8%), terwijl Zuid-Korea (+0,8%), Taiwan (+1%) en Japan (0,4%). De dalende cijfers worden aan het Chinese nieuwjaar geweten, terwijl het stijgende vertrouwen de basis moet leggen voor een goed 2025. Maar misschien meer nog telt AI-hoop, want er heerst dezer dagen volgens de Tijd “heerst flink wat 'buzz' rond het AI-model van het Chinese opstartbedrijf DeepSeek”. Dat werd vorige week het meest gedownloade in de app store van Apple met de belofte dat het minder nood aan rekenkracht heeft dan ChatGPT, en toch diens prestaties kan evenaren. Het Japanse Advantest, een toeleverancier van Nvidia, duikelt 8% lager, terwijl TRS Information 20% winst, omdat het via DeepSeek kan helpen om analistenrapporten van beurshuizen te screen én té ondersteunen.

- Op de economische kalender springt vooral de publicatie van de Duitse IFO-index eruit. Die belangrijke vinger aan de pols moet een inzicht geven in het economische momenten de komende zes maanden. In dat kader keken we natuurlijk ook naar de Chinese PMI-index en de industriële winsten, waarna de dag gevuld wordt door minder belangrijke cijfers zoals onder meer de PMI-cijfers uit Chicago en Dallas of het Belgische zakelijke vertrouwen

- Bedrijfsresultaten zijn vandaag niet dik gezaaid. Wel krijgen we data van Alexandra Real Estate, AT&T, Brown & Brown, Nucor, WR Berkly en Ryanair.

Bron: Bloomberg

Wall Street

Verizon Communications: {{290534, VERIZON COMMUNICATIONS INC., VZ}} de telecomgigant had zijn sterkste kwartaalgroei in draadloze abonnees in vijf jaar, dankzij een grote vraag naar zijn aanpasbare aanbiedingen zoals myPlan. Verizon rapporteerde vorig kwartaal een winst van 1,10 per aandeel, in lijn met de consensus.

Twilio: {{163291185, TWILIO INC., TWLO}} het bedrijf gaf een optimistische prognose voor de komende jaren. Twilio zei tijdens een beleggersevenement op donderdag dat de aangepaste operationele marge tegen 2027 wel 22% zal bedragen.

CSX: {{256878, CSX CORP., CSX}} het spoorwegbedrijf rapporteerde over het vierde kwartaal een omzet van 3,54 miljard dollar, minder dan de 3,58 miljard dollar die analisten hadden verwacht. CSX zei dat de inkomsten op jaarbasis daalden door dalingen in brandstoftoeslagen en koleninkomsten.

Grindr: {{320104137, GRINDR, GRND}} het bedrijf publiceerde nieuwe verwachtingen. Grindr verwacht nu voor het hele jaar 2024 een omzet tussen 343 miljoen dollar en 345 miljoen dollar, terwijl analisten 338 miljoen dollar hadden verwacht.

NextEra Energie: {{37227220, NEXTERA ENERGY INC., NEE}} het duurzame energiebedrijf kwam met een kwartaalwinst van 53 dollarcent per aandeel en versloeg daarmee de consensus van 51 dollarcent per aandeel. Dit in vergelijking met de winst van 52 dollarcent per aandeel een jaar geleden. Dit kwartaalbericht vertegenwoordigt een winstverrassing van 3,92%. NextEra boekte een omzet van 5,39 miljard dollar, in vergelijking met een omzet van 6,88 miljard dollar vorig jaar. Het bedrijf is er de afgelopen vier kwartalen niet in geslaagd om de consensusramingen voor de inkomsten te verslaan.

American Express: {{253252, AMERICAN EXPRESS CO., AXP}} de creditcardverwerker daalde nadat de verwachte omzetgroei voor 2025 lager uitviel dan voor 2024. American Express boekte echter een betere omzet over het vierde kwartaal en een winst die in lijn was met de verwachtingen van analisten. Het bedrijf boekte een recordomzet van 65,9 miljard dollar, een stijging van 10 procent, een record netto-inkomen van 10,1 miljard dollar en een winst per aandeel van 14,01, een stijging van 25 procent op jaarbasis. Het bedrijf gaat het dividend verhogen van 70 dollarcent naar 82 dollarcent.

Meta Platforms: {{63750376, META PLATFORMS INC., META}} het bedrijf is van plan om dit jaar maar liefst 65 miljard dollar te investeren in de uitbreiding van zijn AI-infrastructuur, aldus CEO Mark Zuckerberg. Daarmee wil het bedrijf zijn positie ten opzichte van rivalen OpenAI en Google versterken in de strijd om de dominante positie in de technologie. De kapitaaluitgaven van 60 miljard dollar tot 65 miljard dollar die voor 2025 zijn geschetst, zouden een aanzienlijke sprong betekenen van de geschatte uitgaven van het bedrijf van 38 miljard dollar tot 40 miljard dollar vorig jaar. Het ligt ook boven de schatting van analisten van 50,25 miljard dollar in 2025.

Azië

China Vanke: {{378484880, CHINA VANKE, 18V0}} de Chinese vastgoedontwikkelaar heeft aangekondigd dat het zijn 2027-obligaties ter waarde van 1 miljard yuan vroegtijdig zal aflossen in maart. Dat nieuws versterkt het vertrouwen van investeerders in de terugbetalingscapaciteit van het bedrijf, ondanks zorgen over de liquiditeit en de schulden. Analisten waarschuwen dat een schuldencrisis onvermijdelijk is zonder nieuwe liquiditeitssteun, aangezien de maandelijkse verkopen van Vanke onder het break-evenpunt zijn gedaald en het moeilijkheden ondervindt bij het lenen van cash en het verkopen van activa.

Softbank: {{242820223, SOFTBANK CORP., SOBKY}} de AI-gerichte startup-investeerder zag zijn aandelen met meer dan 8% dalen, op weg naar de grootste eendaagse daling sinds 30 september. Vorige week kondigde het bedrijf een investering van 19 miljard dollar aan om Stargate te financieren, een joint venture voor datacenters met OpenAI, maar vandaag lanceerde DeepSeek, een Chinese startup, een gratis assistent die goedkopere chips en minder data gebruikt, wat de winstgevendheid van AI en de vraag naar hightech chips in twijfel trekt. Dit heeft geleid tot een daling van de Nasdaq futures en technologieaandelen in Japan. Nvidia-aandelen zijn gedaald, evenals die van Tesla, Amazon en Meta in de vroege Europese handel.

Europa

Ryanair: {{17060401, RYANAIR HOLDINGS PLC, RYA}} de Ierse lagekostenluchtvaartmaatschappij heeft een winst na belasting geboekt voor het kwartaal eindigend op 31 december, die de verwachtingen van analisten overtrof, maar heeft haar passagiersprognose naar beneden bijgesteld vanwege vertragingen in de levering van Boeing-vliegtuigen. De winst na belasting voor het derde kwartaal bedroeg 149 miljoen euro, aanzienlijk hoger dan de voorspelde winst van 60 miljoen euro. Dit was voornamelijk te danken aan een onverwachte stijging van 1% in de gemiddelde tarieven in het kwartaal, vergeleken met een daling van 7% in het voorgaande kwartaal. Ryanair verwacht nu negen Boeing 737 MAX-vliegtuigen te ontvangen voor het hoogseizoen, minder dan verwacht, en zal daarom haar passagiersprognose voor het jaar tot 31 maart 2026 verlagen tot 206 miljoen.

SGS: {{35775, SGS SA, SGSN}} de Zwitserse test- en inspectiegroep heeft aangekondigd dat de gesprekken over een mogelijke fusie van 30 miljard dollar met de Franse rivaal Bureau Veritas zijn beëindigd. Eerder deze maand was SGS in gesprek over een mogelijke all-stock transactie, wat zou hebben betekend dat SGS-aandelen in Parijs zouden worden verhandeld, wat complicaties zou kunnen hebben veroorzaakt vanwege maatregelen tussen Zwitserland en de EU. Het is onduidelijk welke invloed het geschil over de aandelenmarkt had op het beëindigen van de gesprekken.

Repsol: {{8407794, REPSOL SA, REP}} de Spaanse oliemaatschappij plant een investering van 4 miljard euro in datacenters. Deze datacenters zullen zich bevinden nabij de Noord-Spaanse stad Zaragoza. De regio Zaragoza wordt een belangrijk cloudcomputingcentrum, met technologiebedrijven zoals Amazon en Microsoft die al aanzienlijke investeringen in het gebied hebben aangekondigd.

Johnson Matthey: {{9454596, JOHNSON MATTHEY PLC, JMAT}} de Britse autocatalysatorfabrikant heeft plannen geïmplementeerd om zijn kasefficiëntie aanzienlijk te verhogen en zijn kapitaaluitgaven in de waterstoftechnologieën te verminderen na druk van zijn grootste investeerder, Standard Investments. Die had vorige maand aangedrongen op een strategische herziening en een herziening van de raad van bestuur. Het bedrijf erkent de noodzaak om de aandelenkoers te verbeteren en verhoogde rendementen voor aandeelhouders te leveren.

Ferrari Group: de Italiaanse bezorger van luxegoederen heeft plannen aangekondigd om een beursgang (IPO) te lanceren en een notering op de Amsterdamse beurs te verkrijgen. De aanbieding, die naar verwachting in de komende weken zal plaatsvinden, zal bestaan uit een private plaatsing van 25% van de aandelen die in handen zijn van de oprichtersfamilie via hun houdstermaatschappij, Deiana Holding, aan een reeks institutionele beleggers. Ferrari Group, opgericht in 1959 in Italië als douane-expediteur en expeditiebedrijf, richt zich op het verzenden van luxegoederen zoals hoogwaardige horloges, sieraden en diamanten, met een totale waarde van meer dan 170 miljard euro per jaar.

Dr Martens: {{321953166, DR. MARTENS PLC, DOCS}} de Britse laarzenfabrikant heeft een daling met 3% in de omzet voor het derde kwartaal gemeld, omdat consumenten vanwege economische onzekerheden dure aankopen vermijden. Het bedrijf, dat leren laarzen verkoopt die tot 200 dollar kunnen kosten, heeft zijn voorraad en schulden verminderd als onderdeel van kostenbesparings- en herstelplannen. De nieuwe CEO, Ije Nwokorie, verklaarde dat het bedrijf op schema ligt om het voorraadreductiedoel voor het boekjaar 2025 te halen. Dr Martens boekte een omzet van 260 miljoen pond (323,60 miljoen dollar), een daling ten opzichte van 267,1 miljoen pond in het derde kwartaal van het fiscale jaar 2024.

BASF: {{37886885, BASF SE, BAS}} de Duitse chemische onderneming meldt een daling van de jaarlijkse winst onder de schattingen. De winst voor rente en belastingen daalde tot 2 miljard euro, wat onder de gemiddelde analistenverwachting van 3,2 miljard euro ligt. De operationele winst voor het hele jaar werd negatief beïnvloed door waardeverminderingen in de batterijmaterialenbusiness en herstructureringskosten in verschillende divisie. BASF zal zijn volledige jaarresultaten op 28 februari rapporteren.

Benelux

CTP: {{328344810, CTP N.V, CTPNV}} het vastgoedbedrijf heeft een 10-jarige huurovereenkomst getekend voor meer dan 46.200 m² magazijn- en kantoorruimte op CTPark Warschau Zuid aan DOUGLAS, het omnichannel bedrijf in het beauty segment. DOUGLAS zal de nieuwe ruimte op CTPark Warschau Zuid gebruiken voor hun belangrijkste distributiecentrum in Polen en derde locatie wereldwijd. Het nieuws van nieuwe huurcontracten in Polen is vooral belangrijk voor CTP gezien de grote pijplijn. Omdat CTP zijn eigen contractering uitvoert, kan het zijn voltooiingsschema vertragen en leegstand voorkomen. Geen impact op de opbouwen-aanbeveling en koersdoel van 19,3 euro.

Universal Music Group: {{351914061, UNIVERSAL MUSIC GROUP NV, UMG}} 's werelds grootste muzieklabel, en de Zweedse streaminggigant Spotify hebben een nieuwe meerjarige overeenkomst gesloten voor opgenomen muziek en muziekuitgeverij. De publicatieovereenkomst creëert een directe licentie tussen Spotify en UMG voor het huidige productportfolio van Spotify in de VS en verschillende andere landen.

Elia: {{12349481, ELIA GROUP SA/NV, ELI}}de nieuwe CEO Bernard Gustin gaf aan om het tweede deel van het energie-eiland uit te stellen. Dit betreft de HVDC-kabels en transformatoren die ongeveer de helft van de kosten van het eiland uitmaken, nu geschat op 7,5 miljard euro. De andere helft bestaat uit de ruwbouw en de AC-verbindingen om twee nieuwe parken aan te sluiten. KBCS ziet dit als een eerste stap om de capex (investeringen) te spreiden en de dringende kapitaalbehoeften te verminderen. De aandelenkoers zit nu vast in een negatieve speculatiecirkel die kan worden doorbroken door de capex-druk op het bedrijf te verlichten. Geen impact op opbouwen-aanbeveling en koersdoel van 85 euro.

Home Invest: {{383414479, HOME INV.BELGIUM, HOMI}} het vastgoedbedrijf heeft het residentiële project 'Jardin Leopold' in Laken verworven. De transactie bestaat uit een terrein met 2 oude loodsen en een bouwvergunning. Home Invest zal er een nieuwbouwproject bouwen bestaande uit 56 appartementen. De totale investering in het project bedraagt ongeveer € 18,0 miljoen. Het bruto aanvangsrendement wordt geschat op ongeveer 4,7%. Het project wordt naar verwachting eind 2026 opgeleverd. Geen impact op de houden-aanbeveling en koersdoel van 18 euro.

Zealand Pharma: {{40470293, ZEALAND PHARMA A/S, ZEAL}} Novo Nordisk maakte vrijdag tijdens de handelsuren de resultaten van fase 1b/2a voor amycretine bij 125 mensen met overgewicht/obesitas bekend. De resultaten toonden 22% gewichtsverlies (24% placebo gecorrigeerd) aan na 36 weken op de dosis van 20 mg. Hoewel er geen informatie werd gepubliceerd over de receptorbiologie van amycretine, wat directe vergelijkingen met petrelintide van Zeeland moeilijk maakt, meent KBCS dat de resultaten ondersteunend zijn voor de amylineklasse in het algemeen en voor het beoogde gewichtsverliesprofiel van 15-20% voor petrelintide (amylinereceptoragonist) als monotherapie. KBCS handhaaft de kopen-aanbeveling voor Zealand en het koersdoel van 970 Deense kronen.

Tubize: {{12316948, FINANCIÈRE DE TUBIZE SA, TUB}} KBC Securities heeft haar koersdoel voor de monoholding boven UCB verhoogd van 164 naar 186 euro, dankzij recente vooruitgang in innovatieve pipeline assets zoals Bimzelx en dapimap. De nettovermogenswaarde per aandeel (NAVps) en de totale ondernemingswaarde per aandeel (TEVps) worden nu geschat op respectievelijk 297,1 euro en 338,2 euro, wat aanzienlijke kortingen impliceert ten opzichte van de huidige aandelenkoers. Tubize heeft zijn jaarlijkse dividend sinds 2019 met 10% of meer verhoogd en streeft naar een dividendrendement van meer dan 2% op middellange termijn. KBC Securities handhaaft zijn koopaanbeveling, de verhoging van het koersdoel impliceert een opwaarts potentieel van meer dan 23%.

Aanbevelingen

Macro-kalender

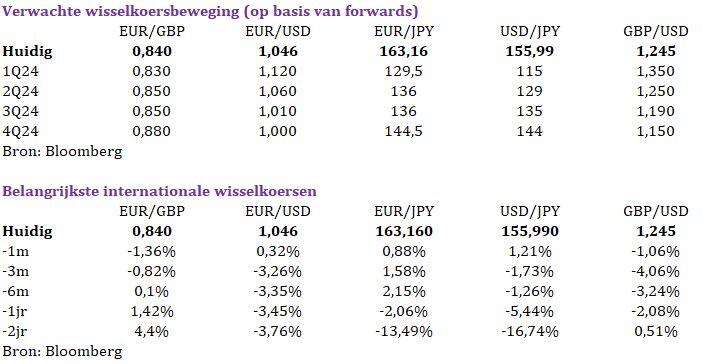

Wisselkoersen

Grondstoffen overzicht

Resultatenkalender